|

19. September 2009

Gewaltige Konjunkturhausse voraus?

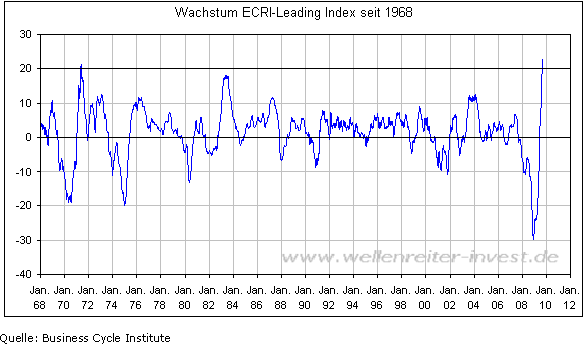

Die Wirtschaftskrise ist laut OECD vorbei. Gleiches hört man aus dem Mund

des Fed-Chefs Bernanke. Und nicht nur das: Indikatoren wie der

ECRI-Leading-Index scheinen eine gewaltige Konjunktur-Hausse für die USA

vorher zu sagen. Niemals zuvor seit seiner Existenz erreichte die

Wachstumsrate des Indikators mit 22,9 Prozent einen derart hohen Wert wie

aktuell (folgender Chart).

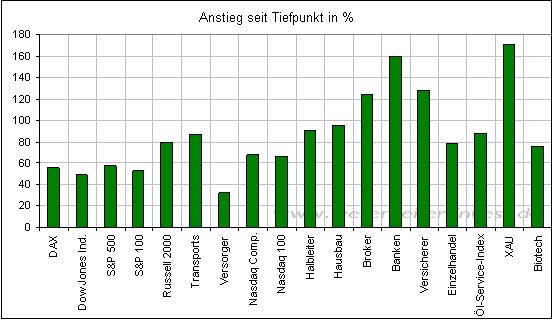

Stehen die Weltmärkte demnach vor einem gigantischen Comeback? Die

Aktienmärkte haben seit März 2009 einen deutlichen Anstieg vollzogen. S&P

500 und DAX konnten knapp 60 Prozent zulegen, der Banken-Index stieg um

160 Prozent und der XAU-Goldminen-Index gar um 170 Prozent.

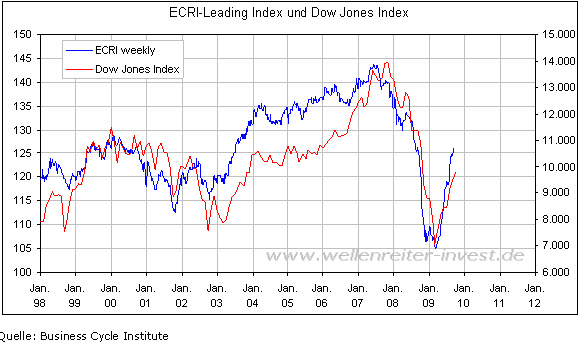

An dieser Stelle sollte man die Frage stellen, ob dieser Anstieg nicht

bereits einen Großteil der laufenden konjunkturellen Erholung vorwegnimmt.

Der ECRI-Leading-Index hat bisher 55 Prozent seiner Abwärtsbewegung wieder

aufge-holt, der Dow Jones Index liegt hier bei etwa 45 Prozent. Damit

zeigt der Dow Jones Index an, dass die Aktienmärkte auf der Höhe der Zeit

sind. Man sollte nicht den Fehler machen, ECRI und Dow Jones Index absolut

gleich setzen zu wollen. In 2003 erholte sich der ECRI ebenfalls stärker

als der Dow Jones Index. Eine weitere Frage ist, ob das zyklische

Erholungspotential ausreicht, um die alten Höhen wiederzugewinnen und dazu

noch eine Schippe draufzulegen. Solche Muster konnten nach dem zweiten

Weltkrieg regelmäßig beobachtet werden.

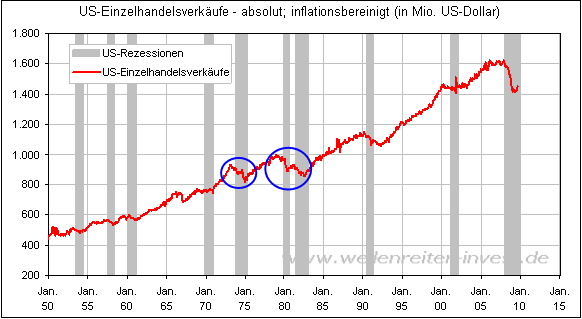

Bis vor kurzem galt der amerikanische Verbraucher als „unkaputtbar“. Wie

der folgende Chart zeigt, ist der Absturz der realen Einzelhandelsverkäufe

im Jahr 2008 derart drama-tisch, dass er auf das Niveau des Jahres 1999

zurückfiel.

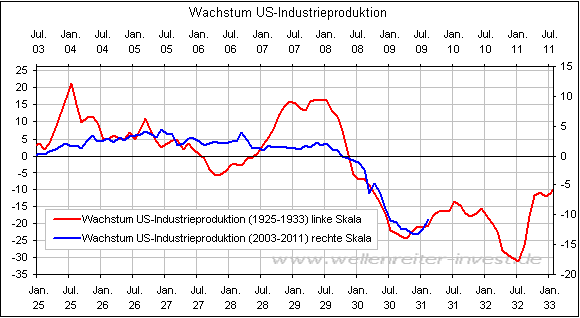

In den Jahren 1973/74 und 1979 bis 1983 kam es zu a,b,c – Reaktionen

(siehe Kreise obiger Chart). Das bedeutet, dass nach dem ersten Einbruch

eine nicht nachhaltige Erholung einsetzte, der ein zweiter Einbruch der

Einzelhandelsverkäufe folgte. Ein ähnliches a,b,c – Muster wurde in den

30er Jahren im Bezug auf das Wachstum der US-Industrieproduktion

registriert (nächster Chart).

Damals brach die Industrieproduktion vom Sommer 1929 bis zum Herbst 1930

ein. Sie erholte sich anschließend über einen Zeitraum von einem knappen

Jahr, bevor ab Mitte 1931 ein zweiter Einbruch erfolgte. Dieser erreichte

Mitte 1932 sein finales Tief. Was spricht dafür, das sich die

Weltwirtschaft weder in einer V-, W-, J-, U- oder sonstigen Erholung

befindet, sondern in einer a,b,c-förmigen Abfolge?

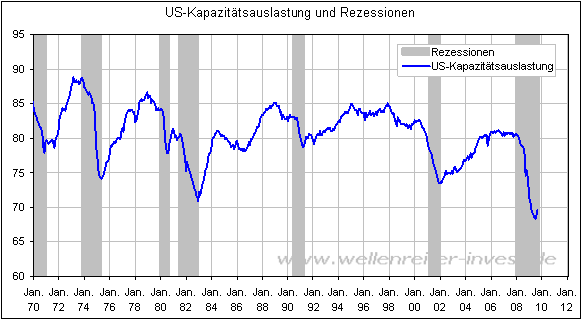

Seit 1970 ist die US-Kapazitätsauslastung in ihrer Tendenz fallend.

Reichte die Auslastung im Jahr 1973 noch an die 90-Prozent-Marke heran, so

erreichten die Spitzen in den 80er und 90er Jahren nur noch die

85-Prozent-Marke.

In dieser Dekade wurden zwei scharfe Einbrüche registriert. Der erste

Einbruch (2000 bis 2002) konnte nicht mehr vollständig aufgeholt werden,

der zweite Einbruch (2008/09) führte die Kapazitätsauslastung in den

Bereich unter 70 Prozent zurück. Dort wird sie nicht bleiben, aber es ist

fraglich, ob die Werte aus den 70er oder 80er Jahren in den kommenden

Jahrzehnten jemals wieder erreicht werden können. Es sein denn, die

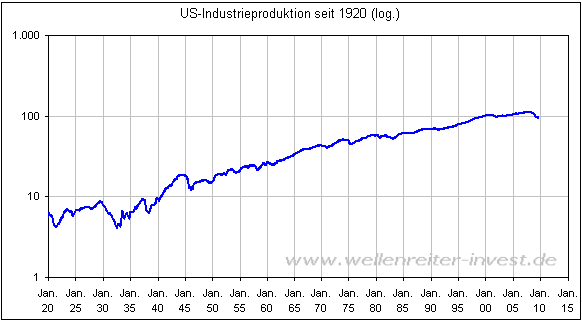

US-Industriekapazitäten werden reihenweise demontiert. Betrachtet man den

folgenden Chart der US-Industrieproduktion seit 1920, so könnte man sogar

zu dem Schluss kommen, dass – nach rasanten Sprüngen der

Industrieproduktion in den 30er und 40er Jahren und eines sich seit den

70er Jahren stets abflachenden Wachtums – das Ende des Wachstums um die

Jahrhundertwende herum erreicht wurde. Jedenfalls bewegt sich die

US-Industrieproduktion auf dem Niveau des Jahres 1999.

Zehn Jahre Stagnation, das ist historisch betrachtet einmalig. In den 30er

Jahren kam es zwar auch zu einem Einbruch, aber bereits im Jahr 1937

konnte der Stand von 1929 leicht übertroffen werden. Allerdings zog erst

der Eintritt der USA in den zweiten Weltkrieg die US-Industrieproduktion

aus ihrem Loch heraus. Klar ist, dass die US-Industrieproduktion für das

US-BIP eine immer kleinere Rolle spielt (derzeit etwa 20 bis 25 Prozent).

Man könnte hier einiges durch die Verlagerung von Industriearbeitsplätzen

in die Schwellenländer erklären.

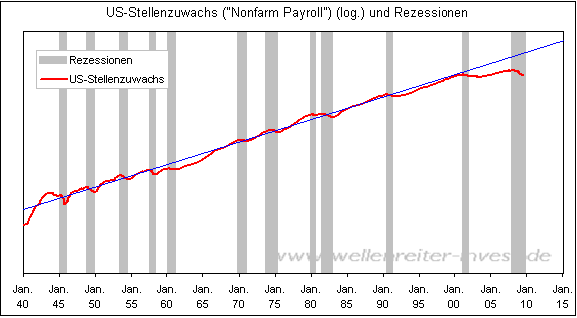

Eine Größe, die für die US-Wirtschaft in ihrer Gesamtheit eine große Rolle

spielt, ist – neben dem oben genannten US-Einzelhandelsektor – der Zuwachs

der Arbeitsplätze im Industrie- und Dienstleistungssektor („Nonfarm

Payroll“). Nachfolgend stellen wir die Nonfarm-Payroll-Kurve in absoluter

Form dar (roter Verlauf). Die Zahl der Arbeitsplätze wuchs in den USA

stetig mit einer bemerkenswerten Konstanz.

Diese Konstanz endete jedoch zu Beginn dieser Dekade. Wir haben eine

Trendgerade eingezeichnet (blau), die dies veranschaulicht. Das

US-Arbeitsplatzwachstum hat sich klar verlangsamt.

Fazit: Die aktuelle Erholungsphase dürfte die Form einer ordentlichen

Zwischenerholung annehmen. Dabei können Wachstumsraten im Vergleich zum

Vorjahresquartal erzielt werden, die sich durchaus sehen lassen können.

Insbesondere das Q1 2010 sollte – allein wegen des Basiseffekts – als

herausragendes Quartal in die Annalen eingehen. Dies ändert aber nichts

daran, dass die Gefahr einer rezessiven Phase in a,b,c - Form ohne Zweifel

vorhanden ist. Die Wachstumstrends für die USA, die ihren Ursprung in dem

gewaltigen Transmissionsmechanismus 2. Weltkrieg hatten, laufen langsam

aber sicher aus. Neue Impulse sind nicht in Sicht – diese werden in

anderen Weltregionen gesetzt. Mittelfristig sind in den USA schmerzhafte

Anpassungsprozesse erforderlich, die sich mit dem Wort „Deleveraging“ am

besten beschreiben lassen. Dieser Schrumpfungsprozess gilt nicht nur für

die Verschuldung privater und öffentlicher Haushalte, sondern auch für

Fabriken und Einkaufszentren.

In unserem Ausblick für das Jahr 2009 zeigten wir den folgenden Chart und

schrieben, dass die wirtschaftliche Dynamik, dies sich seit der

industriellen Revolution entfalten konnte, der Vergangenheit angehört.

Verfolgen Sie die Entwicklung der

Finanzmärkte in unserer handelstäglichen Frühausgabe.

Robert Rethfeld

Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter

www.wellenreiter-invest.de

|