Sie sind hier

Die Märkte im Rückwärtsmodus

Als wir am 25. September 2022 eine Kolumne zum Ende des Sabbatjahres schrieben, waren die Märkte in heller Aufregung. Die Put-Call-Ratio notierte mit 1,36 in der Nähe eines historischen Extrems. Der McClellan-Oszillator erreichte -115 Punkte, nicht weit entfernt vom Tag des Lehman-Crashes (-129 Punkte). Die Zahl der neuen 52-Wochen-Tiefs an der NYSE übertrag an einem Handelstag die 1.000er-Marke. Das Abwärtsvolumen stieg auf 91,5% vom Gesamtvolumen. Nur der VIX blieb mit einem Maximum-Spike von 35 seltsam flach.

Wir entschlossen uns damals, ein Tief auszurufen: „Kurzfristig sprechen die Marktstrukturdaten dafür, dass ein wichtiger Tiefpunkt an den Aktienmärkten in zeitlich unmittelbarer Nähe liegt.“ Denn selten sind bei einem Tief alle Punkte abgehakt. Mindestens ein wichtiges Element fehlt meist. Aber es ist nicht immer dasselbe. Das Timing eines Tiefs ist im Vergleich zur Ausrufung eines Hochs an den Aktienmärkten die einfachere Aufgabe. Bullenmärkte sind länger als Bärenmärkte und konsolidieren häufiger. Ein Bärenmarkt kann schon mal einfache 1,2,3-Muster (runter, hoch, runter zum finalen Tief) produzieren, während ein Bullenmarkt steigt, konsolidiert, rotiert, die Pferde wechselt (Tech, Value, Tech).

In Bullenmärkte passiert es, dass sich die Marktbreite verengt und ein Überrollen wahrscheinlich erscheint. Aber dann erholt sich die Marktbreite, neue Hochs vermehren sich, der Markt erhält neue Luft und steigt, so wie im Juni und Juli 2023 geschehen.

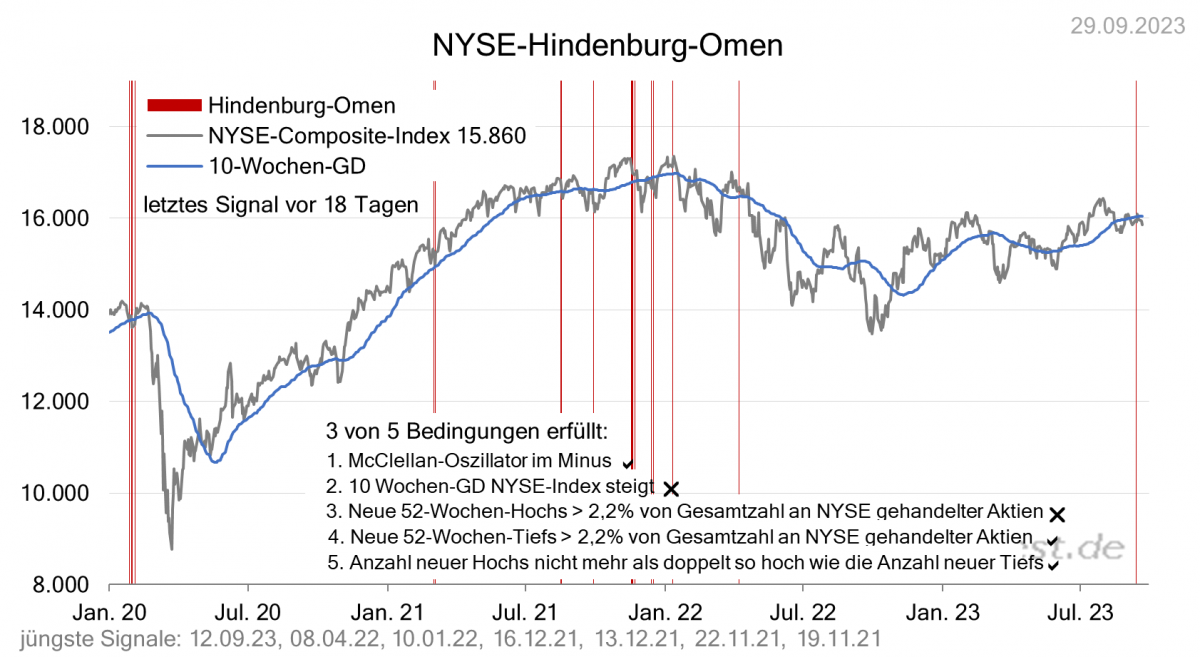

Am 12. September 2023 registrierten wir das erste Hindenburg-Omen seit anderthalb Jahren. Tritt ein Hindenburg-Omen auf, befinden sich die Märkte häufig noch in einem Aufwärts- oder Seitwärtstrend. Aber der Markt steigt nicht mehr in der ganzen Breite, sondern nur noch selektiv. Die Zahl der neuen 52-Wochen-Hochs und die Zahl der neuen 52-Wochen-Tiefs halten sich die Waage.

Üblicherweise erhöht erst das Auftreten mehrerer NYSE-Omen innerhalb von wenigen Tagen oder Wochen die Wahrscheinlichkeit für eine größere Korrektur.

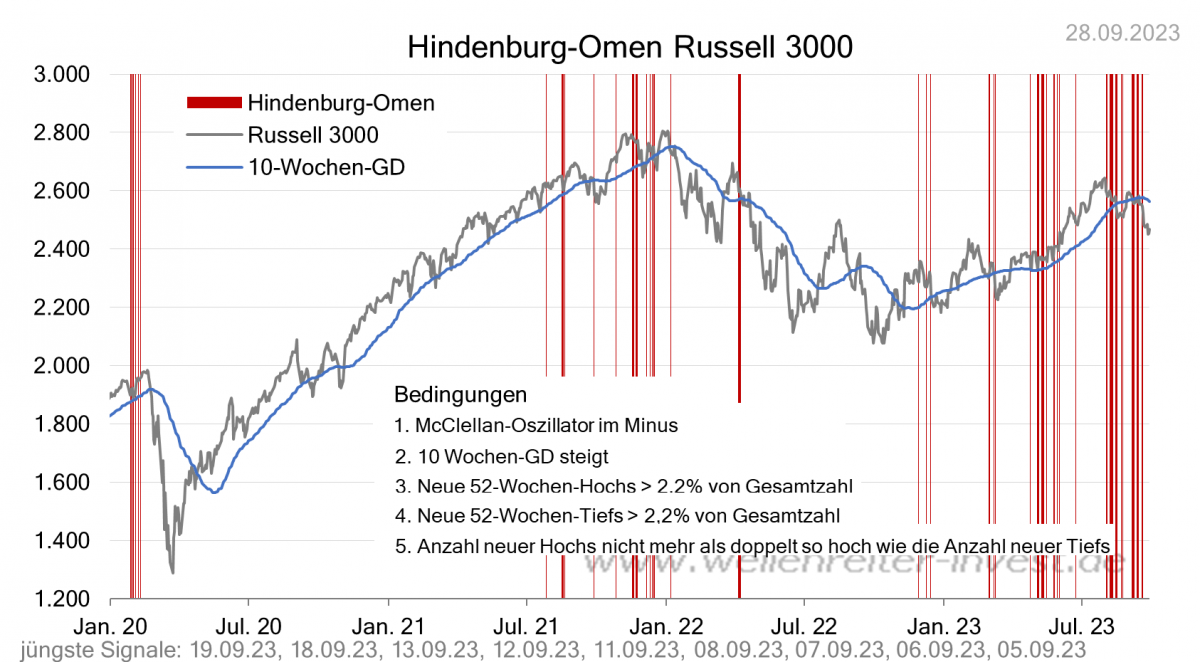

Der Russell-3000-Index bildet 99% der US-Marktkapitalisierung ab. Legt man die gleichen Bedingungen für ein Hindenburg-Omen wie an der NYSE an, dann traten seit Ende Juli eine Vielzahl an Russell-3000-Hindenburg-Omen auf, genauer gesagt waren es 21.

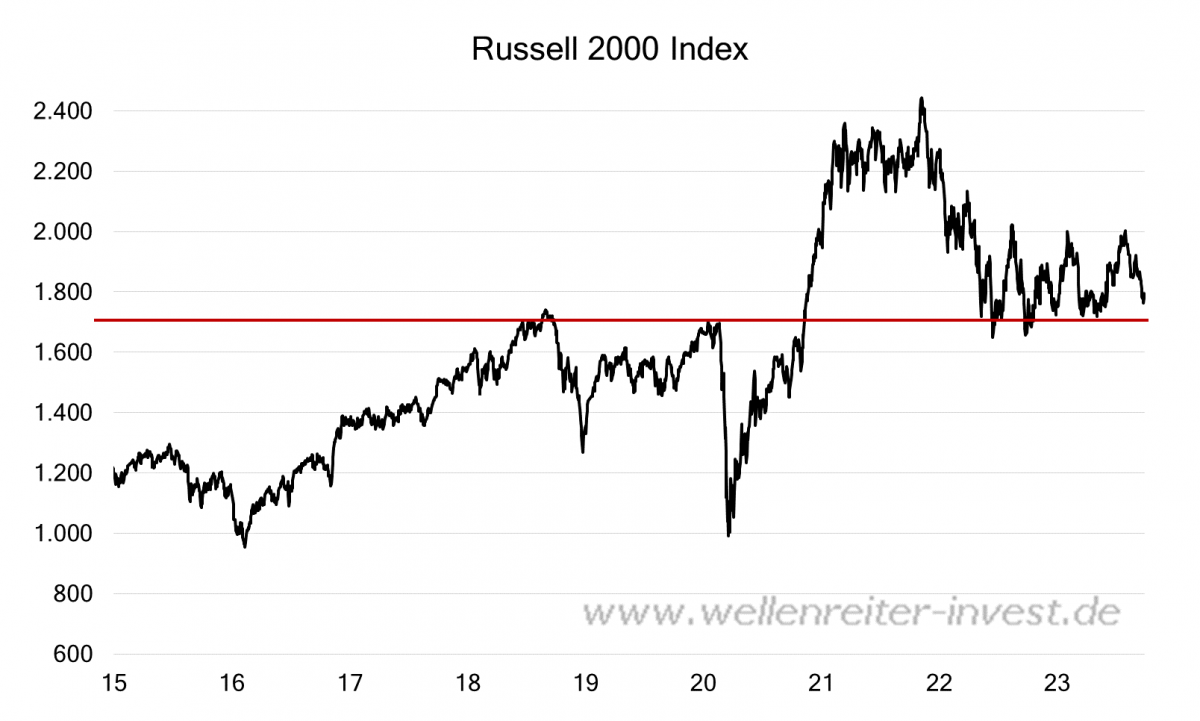

Lässt man die 1.000 Aktien mit der höchsten Marktkapitalisierung beiseite, dann ergibt sich der US-Nebenwerte-Index Russell 2000. Dieser Index bildet einen ehrlichen Stand der US-Wirtschaft ab. Der Russell 2000 ist stärker auf die USA fokussiert. Der Russell-2000-Index verlor seit dem Ende-Juli-Hoch rund 11 Prozent.

Die wichtige Unterstützung bei 1.700 Punkten (rote Linie obiger Chart) wurde mehrfach getestet, zuletzt im Mai 2023. Im Falle einer rezessiven Phase würde die Unterstützung brechen. Dann wäre die 1.300-Punkte-Marke ein mögliches Ziel.

Im Dezember 2022 waren sich die Analysten einig, dass die USA im ersten Quartal 2023 in eine Rezession rutschen würden. Eine solche Situation blieb aus. In unserem im Dezember 2022 erschienenen Jahresausblick 2023 favorisierten wir das Auftreten einer Rezession „ab dem Sommer 2023“.

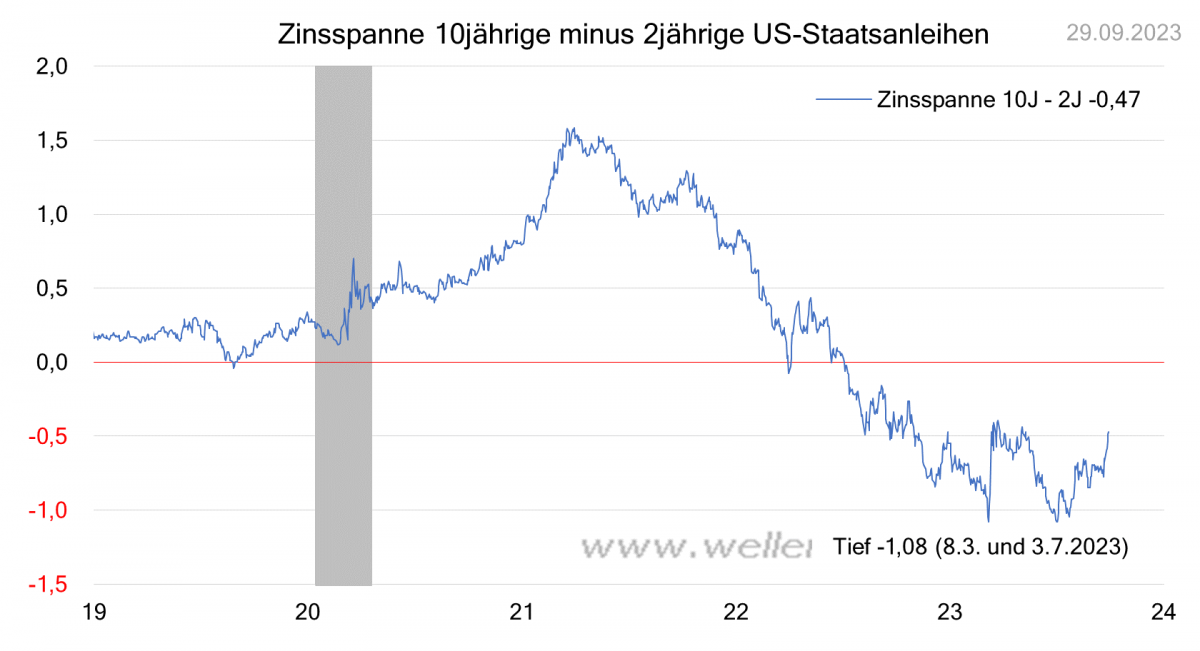

Allmählich scheinen sich einige Indikatoren zusammenzufügen. Der Beginn einer Rezession wird häufig von einer sich wieder verengenden Zinsspanne begleitet. Die Zinsen am langen Ende steigen, während das kurze Ende stabil ist oder bereits fällt. Wir sehen auf dem folgenden Chart ein Doppeltief der US-Zinsspanne 10 Jahre minus 2 Jahre (8. März und 3. Juli 2023).

Der März wurde von der Bankenkrise, der Juli von einer beginnenden Schwäche der US-Nebenwerte begleitet. Letzteres fand in Begleitung steigender Zinsen am langen Ende statt.

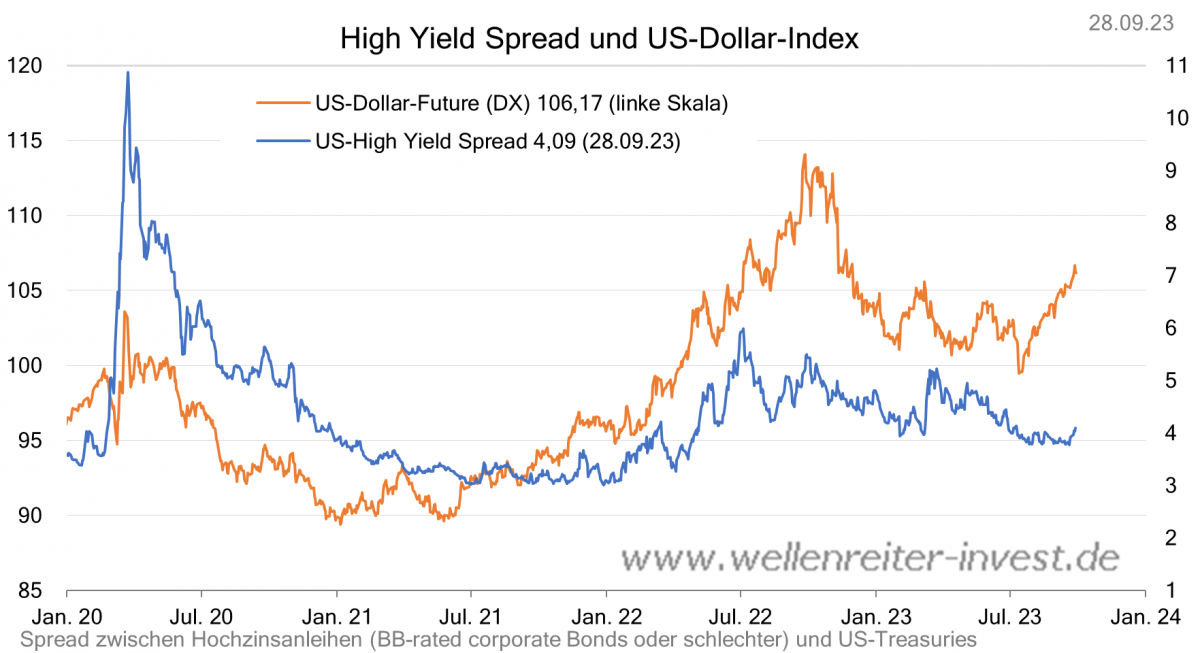

Ein steigender US-Dollar-Index signalisiert häufig eine Ausweitung des US-Hochzinsanleihen-Spreads. In den vergangenen Monaten stieg der Dollar zwar, aber der Hochzinsanleihen-Spread blieb „cool“. Das ist nicht ungewöhnlich. Auch von Juni bis Dezember 2021 stieg der US-Dollar, der High-Yield-Spread zog erst ab Januar 2022 nach. Steigt die Rendite 10jähriger US-Staatsanleihen so schnell und stetig wie aktuell, dann ist es für die Hochzins-Unternehmensanleihen gar nicht so einfach, noch schneller zu steigen. Dies geschieht erst dann, wenn sich die Zinssituation so zuspitzt, dass ersten Unternehmen die Luft zum Atmen verengt wird, die sowieso schon Probleme mit der Refinanzierung von Krediten haben. Seit etwa 10 Tagen scheint der Hochzinsanleihen-Spread steigen zu wollen (blaue Linie folgender Chart).

Offenbar kommt Finanzstress kommt auf. Diese Entwicklung ist bisher noch nicht ausgeprägt, aber ein weiterer Anstieg des Spreads würde die Situation verschärfen.

Wie schlagen sich unsere Marktindikatoren aktuell? Der McClellan-Oszillator misst schwache, aber nicht extreme -24,8 Punkte. Am 27.09.23 wurden 308 neue 52-Wochen-Tiefs an der NYSE notiert. Das ist eine ordentliche Zahl, aber häufig sind 800 bis 1.000 neue Tiefs für das Ende einer Abwärtsbewegung notwendig. Das Abwärtsvolumen stieg am 26.09.23 auf 89,5% vom Gesamtvolumen. Ein erster Anflug einer Verkaufspanik kam auf. Mit einem Put-Call-Ratio von 1,29 am 27.09.23 zeigte sich ein deutliches Angstsignal. Allerdings neigte das Put-Call-Ratio des smarten Geldes (OEX-PCR) am Freitag mit einem Wert von 2,27 zur Vorsicht. Der VIX befindet sich bei moderaten 17,5 Punkten. Ende August konnte man sich im S&P 500 mit der geringsten Prämie seit Beginn der Aufzeichnungen gegen einen Fall der Märkte absichern. Tiefs zeichnen sich häufig bei einem VIX von 40 Punkten oder mehr ab. Wir sehen aus Marktdatensicht noch kein Signal für ein Tief.

Auch wenn der US-Arbeitsmarkt seine positive Linie bisher halten kann: Es gilt, die schwindende Marktbreite und die sich straffenden Finanzierungsbedingungen als Negativfaktoren im Auge zu behalten. Die US-Indizes für Gewerbeimmobilien (REITs) brachen in den vergangenen beiden Wochen. Sie zeigen eine ausgeprägte Schwäche. Wir nehmen an, dass die Abwärtsbewegung ihr Tief erst noch ausprägen muss.

Auf der anderen Seite sind wir optimistisch, dass der Arbeitsmarkt in der kommenden Rezession stabiler bleiben wird als in früheren Rezessionen. Eine Rezession unter Beibehaltung der Vollbeschäftigung wäre mal etwas Neues. Ganz so dürfte es nicht laufen, aber eine Massenarbeitslosigkeit wie in der US-Finanzkrise oder auch kurzzeitig im Corona-Lockdown entspricht nicht unserer Erwartungshaltung. Auch könnte es eine frühzeitige Einstiegsmöglichkeit in den Immobiliensektor geben. Der Hintergrund ist, dass der Immobilienmarkt schon eine ganze Weile belastet ist und damit bereits einen gewissen Zeitrahmen hinter sich gebracht hat. Er könnte bald „durch“ sein. Vor allem dann, wenn die Zinsen im Rahmen einer Rezession rückläufig sind (was wir erwarten).

Anstehende Infrastrukturprojekte sind mit hohen Zinsen kaum zu finanzieren. Einige Analysten sind der Meinung, dass die US-Fed am langen Ende eine Zinsdeckelung durchführen wird, beispielsweise auf 3 Prozent (10jährige US-Rendite). Die 1950er-Jahre stellen ein Beispiel für eine solche US-Ära dar. Zudem lässt sich mit Japan ein lebendiges Beispiel für eine solche Maßnahme anführen.

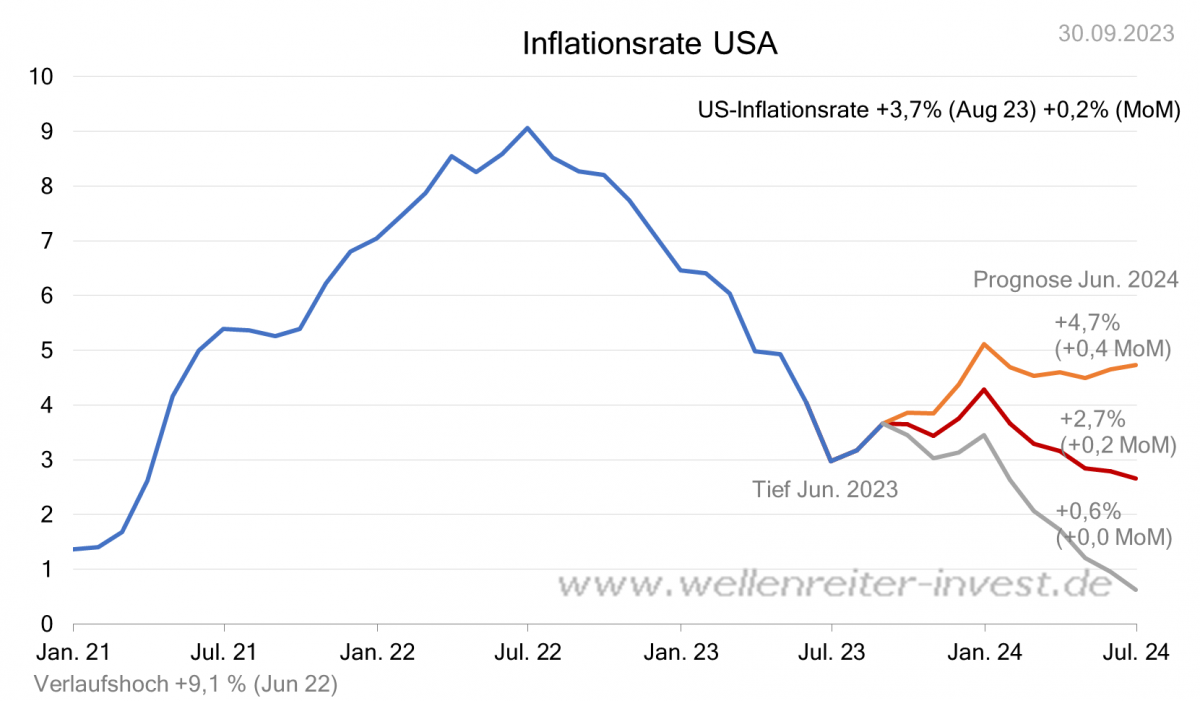

Wir rechnen nicht mit einer dauerhaft hohen Inflationsrate. Wir nehmen an, dass der Anstieg der US-Inflationsrate seit Juni 2023 im Januar 2024 seinen vorläufigen Hochpunkt bei etwa 4% erreichen wird. Danach sollte die US-Inflationsrate wieder fallen.

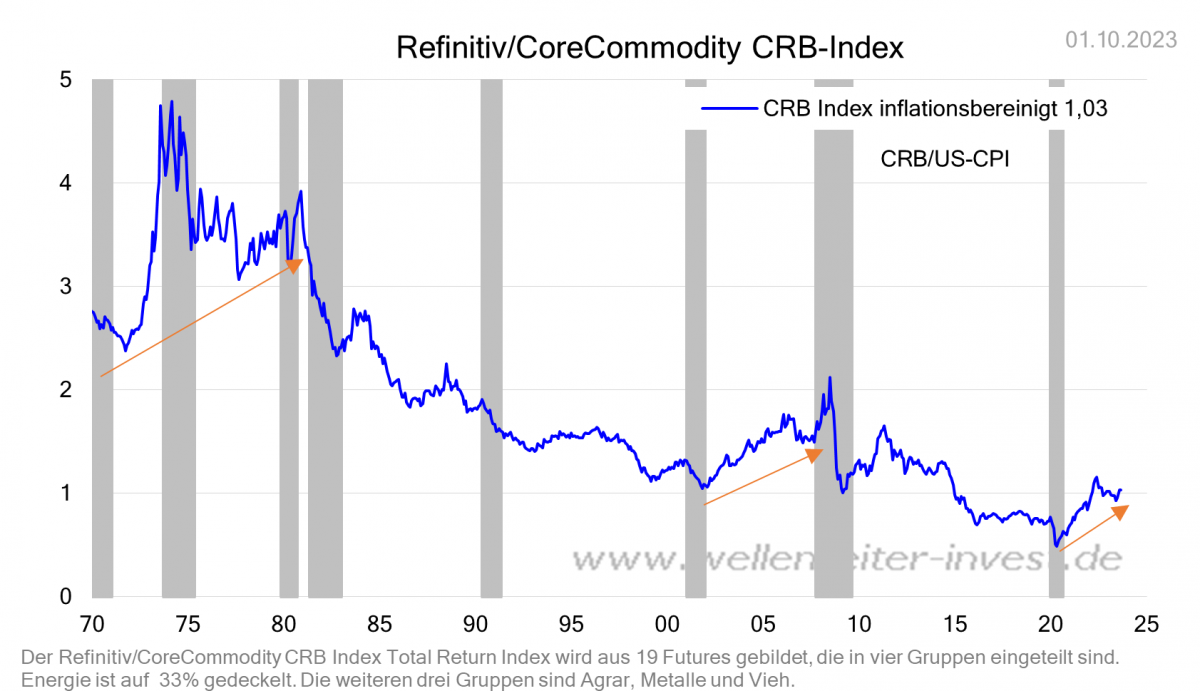

Rohstoffpreise entwickeln sich über einen langen Zeitraum schwächer als die Inflationsrate. Dies zeigt der inflationsbereinigte Rohstoffindex in Form des Refinitiv/CoreCommodity CRB-Index.

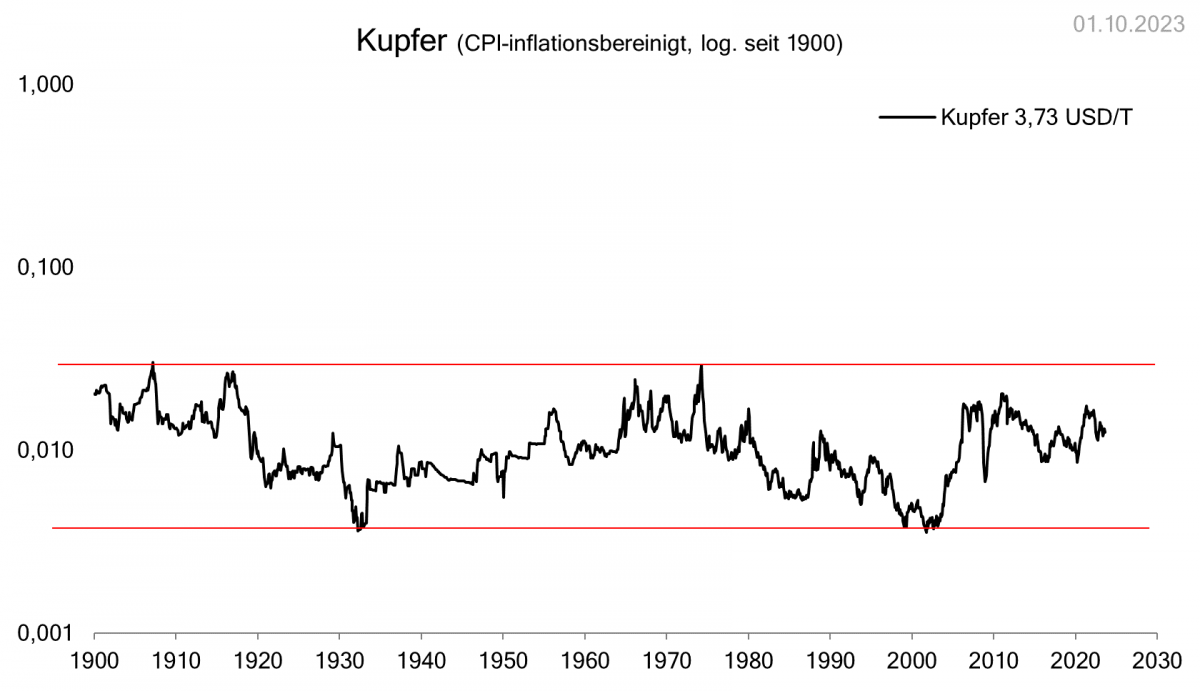

Beispielsweise befindet sich der Preis von Kupfer inflationsbereinigt auf einem ähnlichen Niveau wie vor 100 Jahren.

Der Kupferpreis steigt nominal über die Dekaden, hält sich inflationsbereinigt konstant und zeigt damit relative Stärke gegenüber anderen Commodities. Rohstoffe wie Weizen und Mais haben über die Dekaden inflationsbereinigt deutlich nachgegeben.

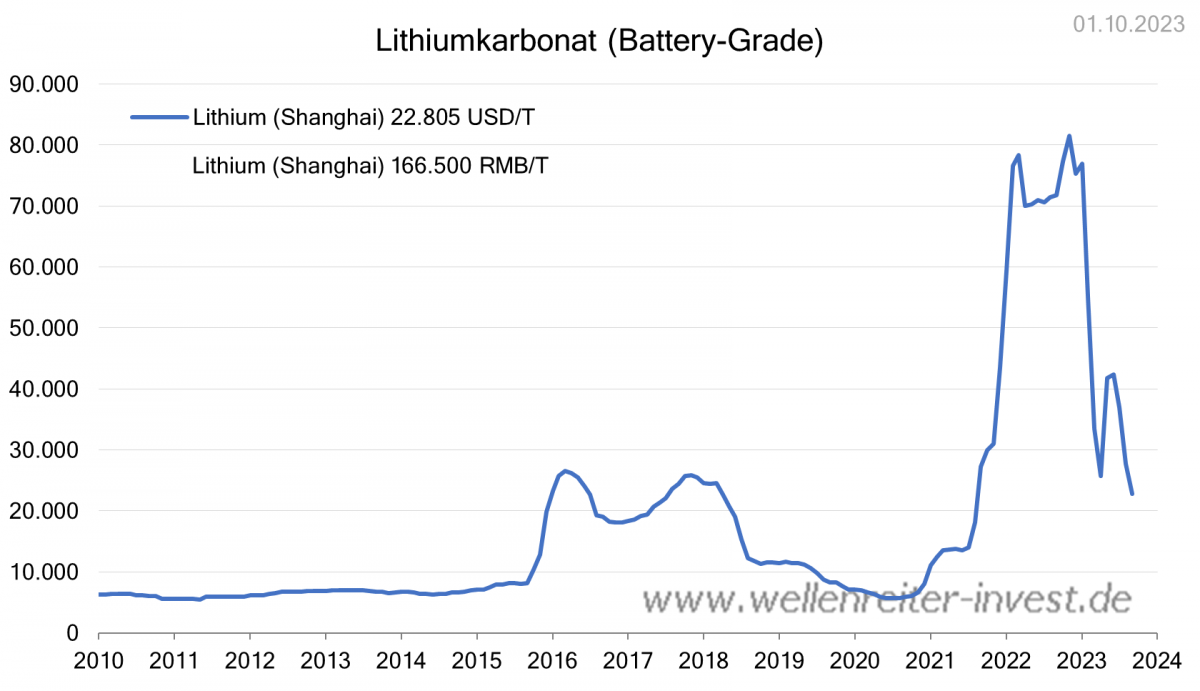

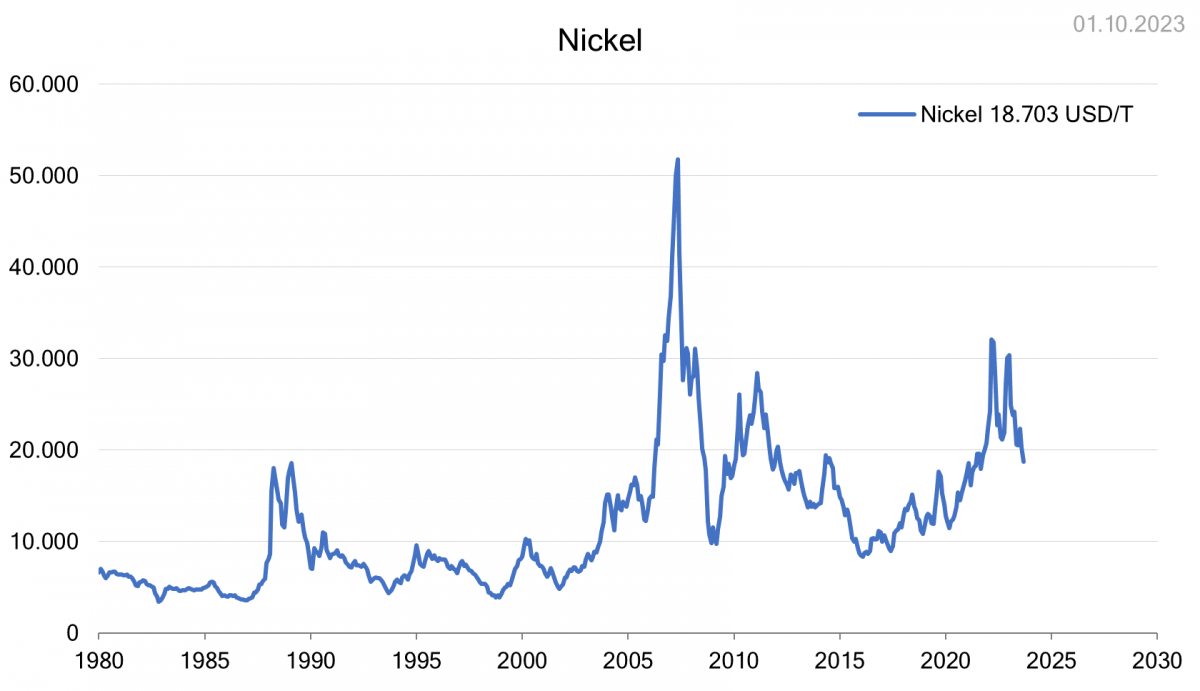

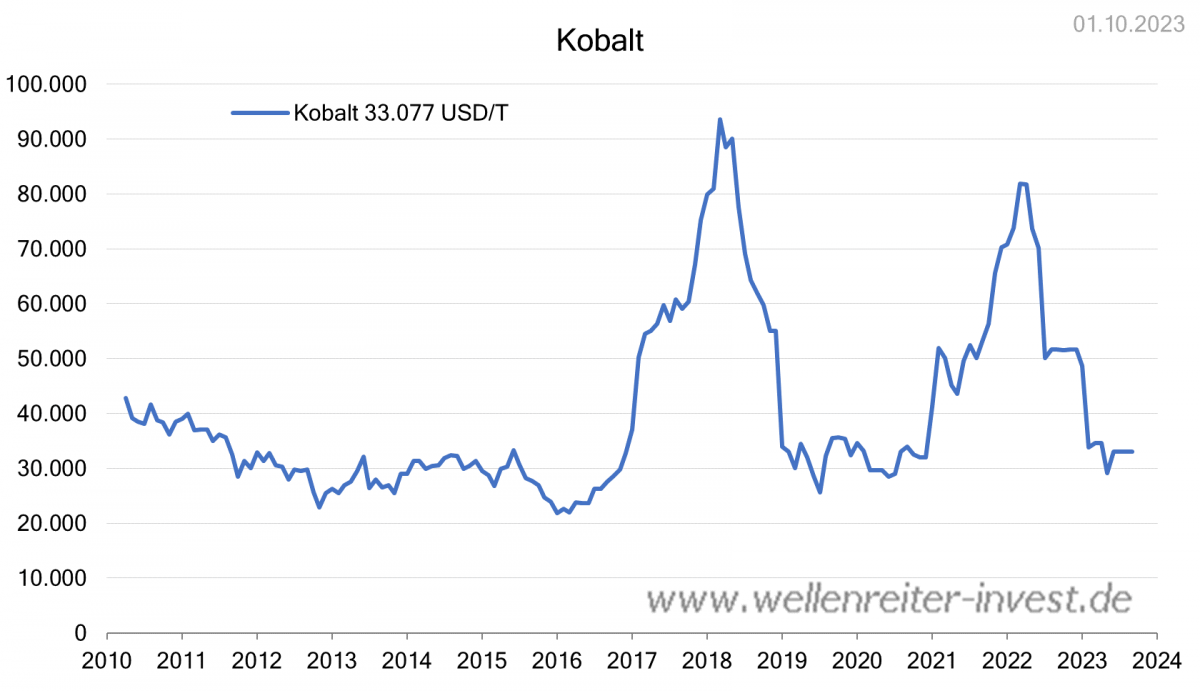

Die Preise für Batterien und Solarmodule fallen langfristig. Sie folgen damit Wright’s Law. Der Ingenieur Theodore Paul Wright formulierte bereits im Jahr 1936, dass bei jeder Verdoppelung produzierter Erzeugnisse die Kosten um einen festen Anteil sinken. Er ging damals von 15% bei einer Verdoppelung der Produktion aus. Die Charts für batteriekritische Rohstoffe stehen dem Ansatz durch die Spitzen des Jahres 2022 nur scheinbar entgegen. Die Preise sind inzwischen deutlich gesunken. Inflationsbereinigt wäre das Kursniveau jeweils noch niedriger.

Der Lithium-Future ist auf das Preisniveau der Jahre 2016 bis 2018 zurückgefallen.

Der Nickel-Future notiert auf dem Spike-Niveau des Jahres 2015, aber auch deutlich unterhalb früherer Preishochs.

Der Kobalt-Future notiert auf dem Niveau der Jahre 2010 bis 2015.

Der Weltmarktpreis für Mangan hat die Ausschläge des Jahres 2022 von Lithium und Kobalt ignoriert. Er notiert seit Jahren auf einem konstanten Niveau (nicht im Bild).

Das Fraunhofer-Institut für System- und Innovationsforschung ISI schätzt, dass der Preis für eine Nickel-Mangan-Kobalt (NMC)-Batterie bei 120 USD/kWh und für eine Lithium-phosphat (LFP)-Batterie bei 95 USD/kWh notiert. Der CFO von VW, Dr. Arno Antlitz nimmt an, dass sich der Preis im Verlauf der kommenden Jahre nochmals halbiert. Das würde bedeuten, dass VW den ID.2 im Jahr 2026 mit einem Batteriepreis von 50 bis 60 USD/kWh bauen könnte. Das würde bei einer 50 kWh-Batterie Batteriekosten in Höhe von 2.500 bis 3.000 US-Dollar pro Fahrzeug bedeuten. So dürfte es möglich sein, den ID.2 tatsächlich als 25.000-Euro-Fahrzeug in der Basisversion anzubieten. Dies ist nur ein Indiz dafür – aber ein wichtiges -, dass sich die Preise bei zunehmender Skalierung unter Lerneffekten nach unten bewegen.

Hilfe könnte auch von anderer Seite kommen. Der inflationsbereinigte Langfristchart des CRB-Index zeigt, dass Rezessionen von fallenden Rohstoffpreisen begleitet werden. Unternehmen, die finanzstark genug bleiben, um durch eine Rezession hindurch zu investieren, profitieren von fallenden Zinsen und fallenden Rohstoffpreisen. Sie dürften im nächsten Aufschwung zu den Gewinnern zählen.

Robert Rethfeld

Wellenreiter-Invest

Testen Sie unsere Frühausgabe.

Ein kostenloses 14-tägiges Schnupper-Abonnement können Sie hier bestellen: Schnupper-Abo bestellen

Wochenend-Kolumne abonnieren.

Weitere Kolumnen finden Sie im Archiv.